Principaux points à retenir :

- La Stratégie du Canada pour l’Indo-Pacifique (SIP) offre de nouvelles ressources aux entreprises canadiennes pour développer leurs investissements et leurs relations commerciales dans la région indo-pacifique.

- Depuis le lancement de la SIP, les investissements bilatéraux entre le Canada et l’Indo-Pacifique ont légèrement augmenté, la majorité des investissements étant réalisés au cours des premiers mois de 2023.

- Les investisseurs de l’Asie du Sud-Est ont été les principaux investisseurs au Canada, Singapour et l’Indonésie se classant parmi les cinq premiers investisseurs au Canada.

- Les secteurs de l’agriculture et de la foresterie sont ceux qui ont le plus bénéficié de l’accroissement des échanges et des investissements entre le Canada et l’Asie.

Un an après la publication de la Stratégie du Canada pour l’Indo-Pacifique (SIP), en novembre 2022, le moment est venu d’examiner les investissements bilatéraux actuels entre le Canada et la région. L’investissement étranger direct (IDE) est un élément important de l’un des principaux objectifs stratégiques de la SIP, à savoir l’expansion du commerce, de l’investissement et de la résilience de la chaîne d’approvisionnement. Dans le cadre de la SIP, le Canada s’est engagé à diversifier ses partenariats économiques régionaux vers de nouveaux marchés afin de protéger ses intérêts nationaux et de répondre aux cas de protectionnisme et de coercition économique croissants.

Le lancement de la SIP marque la première étape du renforcement des relations d’investissement bilatérales entre le Canada et la région, car la stratégie envoie un signal positif qui encourage les entreprises à établir de nouveaux partenariats d’investissement dans la région, dans les secteurs prioritaires. Même si la mise en œuvre de la stratégie n’en est qu’à ses débuts, une analyse des données disponibles nous aide à évaluer si les flux d’investissement actuels placent le Canada sur la bonne voie pour atteindre ces objectifs, en attendant la mise en œuvre complète de la SIP (la deuxième étape de l’avancement des partenariats économiques bilatéraux). La présente dépêche contribue à cette évaluation en examinant deux questions : a) Des liens d’investissement nouveaux et connexes ont-ils été créés entre le Canada et les économies indo-pacifiques depuis la publication de la SIP ? et b) L’IDE a-t-il augmenté dans les secteurs prioritaires de la stratégie, y compris les minéraux essentiels et l’énergie propre ?

Pour répondre à ces questions, nous examinons les effets potentiels des nouvelles initiatives et ressources prévues par la SIP sur l’investissement Canada-Asie et faisons le point sur les flux d’investissement bilatéraux depuis décembre 2022. Nos recherches antérieures révèlent que le soutien du gouvernement canadien influence positivement les décisions d’investissement des entreprises, notamment parce qu’il renforce l’image du Canada en tant que partenaire digne de confiance dans la région.

Notre analyse préliminaire montre que les investissements bilatéraux du Canada avec les économies indo-pacifiques ont légèrement augmenté. Nos conclusions préliminaires, basées sur les données de notre Investment Monitor de décembre 2022 à septembre 2023, indiquent que le Canada a réussi à diversifier ses partenaires d’investissement. Par exemple, il a attiré des investissements de plusieurs économies d’Asie du Sud-Est, au premier rang desquelles figurent Singapour et l’Indonésie. Les données sur la diversification sectorielle indiquent toutefois que les entreprises n’ont pas encore réalisé d’investissements significatifs dans les industries identifiées dans le cadre de la SIP, le secteur financier dominant à lui seul les flux d’investissement dans les deux sens au cours de cette période. Néanmoins, nous constatons que les secteurs mentionnés dans la SIP ont fait l’objet de plusieurs investissements importants et nous nous attendons à ce que d’autres nouveaux investissements soient réalisés dans ces secteurs dans un avenir proche.

Le gouvernement fédéral a annoncé le financement d’un nombre important de projets visant à renforcer les liens économiques avec la région. Ces nouvelles initiatives et ressources représentent plus de 244 M$ CA et sont réparties dans neuf domaines liés au commerce, certaines dispositions étant directement liées à la promotion des investissements (Tableau 1). Les initiatives financées, telles que la nouvelle porte commerciale de l’Asie du Sud-Est, les nombreuses missions commerciales dans la région et les améliorations apportées à CanExport, peuvent toutes être mises à profit pour soutenir les entreprises canadiennes. Comme le montre le Tableau 1, le resserrement des liens commerciaux et économiques peut également stimuler les investissements entre le Canada et les économies de la région indo-pacifique.

Les initiatives sectorielles, telles que le bureau agroalimentaire, les partenariats d’innovation et les partenariats pour les ressources naturelles, peuvent exercer une influence positive sur les investissements dans les ressources naturelles, l’agriculture et la technologie. En outre, les initiatives prises dans le cadre de la SIP en vue d’établir un même ensemble de normes faciliteront les échanges commerciaux et l’établissement de liens d’investissement avec la région.

Sur la base de ces initiatives, le Canada devrait, parallèlement à la poursuite de la mise en œuvre du SIP, diversifier ses partenaires régionaux en matière d’investissement. Nous nous attendons également à ce que les secteurs qui bénéficient d’un financement supplémentaire, tels que l’agriculture, les ressources naturelles et la technologie, attirent davantage d’investissements que les secteurs non identifiés dans la stratégie. En outre, les investissements de l’Asie-Pacifique devraient augmenter dans les secteurs promus par Investir au Canada, une agence officielle d’attraction des investissements conçue pour soutenir les investisseurs internationaux au Canada. Les secteurs mentionnés par Investir au Canada – agro-industrie, fabrication de pointe, technologies propres, chaînes d’approvisionnement en véhicules électriques, sciences de la vie, ressources naturelles et technologie – complètent les secteurs identifiés dans la SIP. Nous pouvons donc être plus confiants dans notre prédiction selon laquelle l’agriculture, les ressources naturelles et la technologie pourraient connaître une croissance de l’investissement. Il est important de noter, lors de l'interprétation de nos résultats, que certains des investissements que nous examinons ci-dessous ont été proposés avant le lancement de la stratégie et qu’il faut du temps pour que les investisseurs réagissent à de nouvelles initiatives.

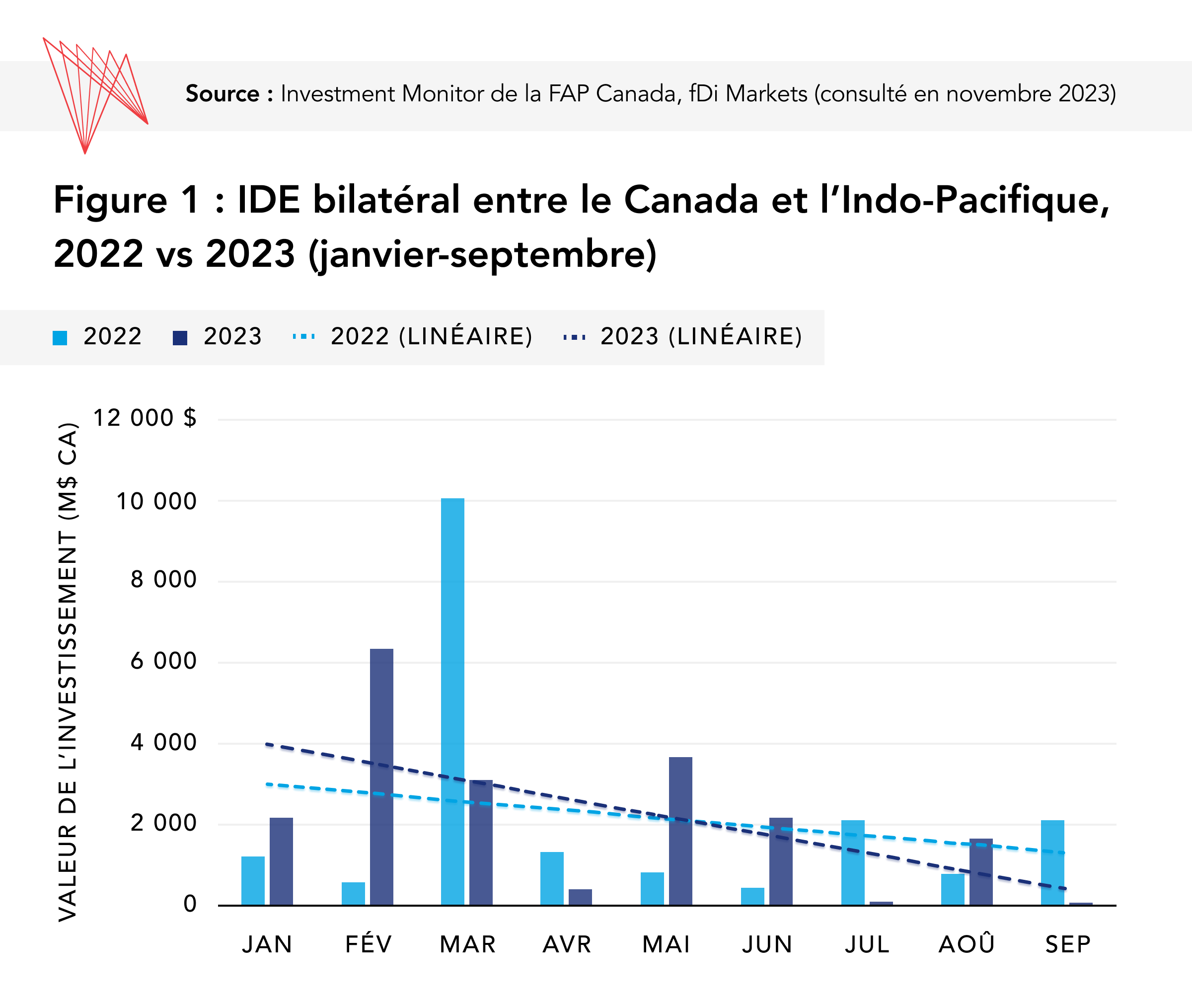

Depuis le lancement de la SIP, les investissements bilatéraux entre le Canada et l’Indo-Pacifique ont légèrement augmenté, surtout au cours des premiers mois. Si l’on compare les flux d’investissements bilatéraux entre janvier et septembre 2022 (avant la SIP) et les investissements réalisés entre janvier et septembre 2023 (après la SIP), on constate une croissance marginale des investissements, qui passent de 19,5 G$ CA pour la période 2022 à environ 19,8 G$ CA pour la période 2023 (Figure 1). Entre janvier et septembre 2023, près de 85 % du volume de l’investissement bilatéral a été généré par des investissements asiatiques au Canada, contre environ 44 % générés par des investissements entrants en 2022. Après une augmentation initiale de l’investissement, l’investissement bilatéral entre le Canada et l’Asie, après avoir atteint un pic en février 2023, a généralement diminué de mars à septembre 2023 (Figure 1).

Bien que les investissements bilatéraux en 2023 aient légèrement augmenté par rapport à l’année précédente, ils restent nettement inférieurs aux 51 G$ CA investis en 2021, ce qui indique que la SIP n’a pas encore influencé les stratégies d’investissement des entreprises. Les facteurs qui pourraient expliquer la lenteur de la croissance des investissements sont, entre autres, le manque de précision dans la mise en œuvre des politiques de la SIP, exacerbé par la faiblesse de la croissance économique mondiale, l’inflation et le niveau élevé des taux d’intérêt.

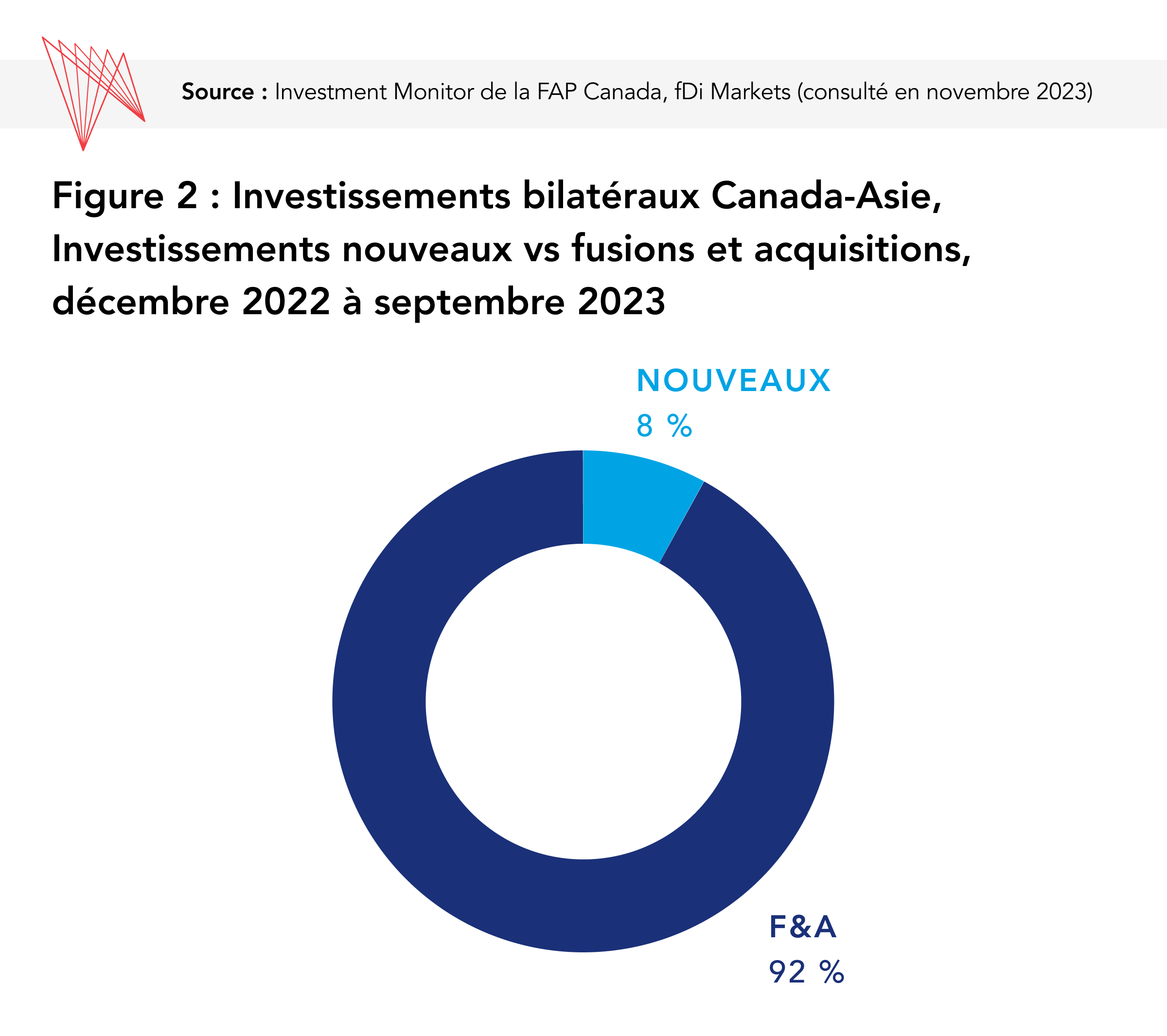

Depuis l’introduction de la SIP, les fusions et acquisitions ont été le type d’investissement dominant dans les IDE bilatéraux entre le Canada et l’Asie. Entre décembre 2022 et septembre 2023, 22,4 G$ CA ont été investis dans des fusions et acquisitions, soit plus de 10 fois les 2,1 G$ CA investis dans des projets entièrement nouveaux (Figure 2). Les investissements dans les nouveaux projets et les fusions-acquisitions sont traditionnellement plus équilibrés, les nouveaux projets représentant 47 % des investissements entre 2003 et 2022. La préférence pour les investissements dans les fusions et acquisitions concerne à la fois pour les investissements entrants et sortants entre le Canada et l’Asie-Pacifique ; toutefois, les investissements entrants au Canada sont nettement plus importants que les investissements sortants en Asie depuis le début de la SIP, comme mentionné plus haut.

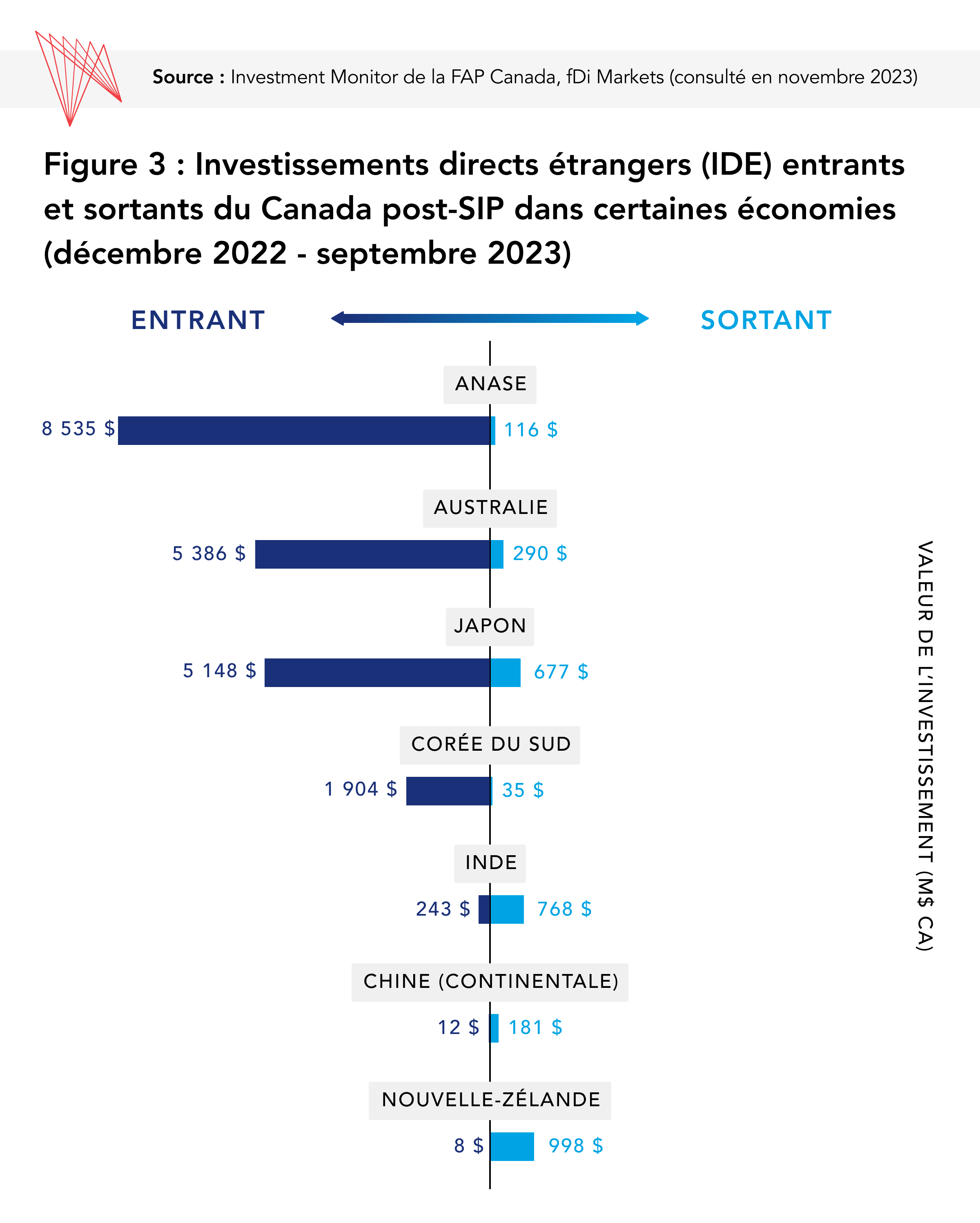

L’expansion des partenariats commerciaux a été menée par les investissements de l’Asie du Sud-Est au Canada. De décembre 2022 à septembre 2023, les économies membres de l’Association des nations de l'Asie du Sud-Est (ANASE) ont été les principaux investisseurs du Canada dans la région Asie-Pacifique (Figure 3). Plus précisément, le Canada a attiré des investissements substantiels de Singapour (6,2 G$ CA) et de l’Indonésie (2,1 G$ CA), ainsi que des investissements à plus petite échelle mais tout de même notables des Philippines (183 M$ CA) et de la Thaïlande (7 M$ CA). Par rapport aux années précédentes, la période de décembre 2022 à septembre 2023 a vu l’investissement le plus important de l’ANASE au Canada, à l’exception de la même période en 2018, lorsque Petronas de la Malaisie, en tant que membre d’un consortium d’entreprises, a investi considérablement dans une installation d’exportation de GNL, LNG Canada, en Colombie-Britannique. Pour établir des relations d’investissement plus étroites avec d’autres économies d’Asie du Sud-Est, telles que le Brunéi et le Cambodge, la SIP doit offrir davantage d’opportunités d’engagement, car il n'y a pas eu d’investissements notables en provenance ou à destination de ces économies depuis le lancement de la SIP.

Les partenaires et alliés traditionnels du Canada en Asie ont également joué un rôle essentiel dans les premiers progrès réalisés pour atteindre les objectifs de la SIP en matière de commerce, d’investissement et de résilience de la chaîne d’approvisionnement. Le Japon, que la SIP identifie comme le principal allié stratégique du Canada et le seul partenaire du G7 dans la région, est le troisième bénéficiaire de l’investissement canadien dans la région et le troisième investisseur régional au Canada, investissant 5,1 G$ CA de décembre 2022 à septembre 2023, soit une augmentation notable par rapport à l’investissement du Japon de 462 M$ CA de janvier 2022 à septembre 2022. La Corée du Sud, considérée comme un autre allié important du Canada dans la SIP, est le cinquième investisseur au Canada, avec un investissement de 1,9 G$ CA au cours des dix derniers mois, ce qui témoigne d’un renforcement des relations bilatérales en matière d’investissement. Le Canada entretient également des relations étroites avec ses partenaires du Commonwealth en Océanie. La Nouvelle-Zélande a été le principal bénéficiaire des investissements canadiens en Asie-Pacifique au cours de cette période, avec près de 1 G$ CA, tandis que l’Australie a conservé son statut de partenaire bilatéral vital pour le Canada, avec des investissements entrants (5,4 G$ CA) et sortants (290 M$ CA) substantiels.

Les relations d’investissement croissantes du Canada avec Singapour, l’Indonésie et l’Inde témoignent d'une réorientation géographique et d’une diversification par rapport aux destinations d’investissement préférées du Canada dans la région. Par exemple, nous observons un déclin continu des investissements entre le Canada et la Chine. L’investissement de la Chine au Canada est passé de 124 M$ CA, investis de janvier 2022 à septembre 2022, à 12,7 M$ CA, investis de janvier 2023 à septembre 2023. Néanmoins, la Chine reste une destination importante pour les investisseurs canadiens (Figure 3). Les investisseurs canadiens se détournent de la Chine et augmentent leurs investissements en Inde, qui a été le deuxième bénéficiaire de l’investissement canadien dans la région entre décembre 2022 et septembre 2023. Parallèlement à la diversification des partenaires régionaux du Canada, Taïwan et le Sri Lanka ont également augmenté leurs investissements au Canada. Les flux d’investissement entre le Canada et Taïwan devraient s’accroître à la suite de l’achèvement récent des négociations concernant un arrangement bilatéral sur la promotion et la protection des investissements étrangers, à condition que l’accord entre en vigueur en 2024. Compte tenu des économies identifiées comme les principaux partenaires régionaux du Canada, nous prévoyons que la Corée du Sud et les économies émergentes de l’Asie du Sud-Est et de l’Asie du Sud deviendront les principaux partenaires d’investissement du Canada dans la région.

Les principaux investisseurs commerciaux de la région Asie-Pacifique ont montré la diversité des partenariats que le Canada a créés avec les économies régionales. Depuis le lancement de la SIP, le Canada a attiré des investissements de grande envergure de la part d’entreprises basées à Singapour, en Australie, au Japon, en Indonésie et en Corée du Sud, dans cet ordre. La Government of Singapore Investment Corporation (GIC) de Singapour et Dream Industrial REIT, un véhicule d’investissement appartenant à l’État, ont acquis en 2023 Summit Industrial Income REIT, dont le siège est à Markham, pour une valeur de plus de 5,9 G$ CA. Les quatre autres principaux investisseurs de la région au Canada sont Rio Tinto (Australie), Furukawa Group (Japon), PT Sinar Mas Group (Indonésie) et Naver (Corée du Sud).

Les caisses de retraite et les institutions financières canadiennes sont restées les principaux investisseurs en Asie-Pacifique depuis le lancement de la SIP en novembre 2022. L’Ontario Teachers’ Pension Plan Board (« Régime retraite des enseignantes et des enseignants de l’Ontario ») a été le plus grand investisseur de la région, investissant 915 M$ CA dans le secteur des communications de la Nouvelle-Zélande. La Financière Sun Life et BC Investment Management Corporation sont les deux autres grands investisseurs, avec des investissements au Japon d’une valeur d’environ 510 M$ CA et en Inde d’une valeur d’environ 290 M$ CA, respectivement. La société de fret Flying Fresh Air Freight, établie à Richmond, qui a investi en Inde, et la société Creation Technologies, établie à Burnaby, qui a investi en Chine, se sont également classées parmi les cinq premiers investisseurs.

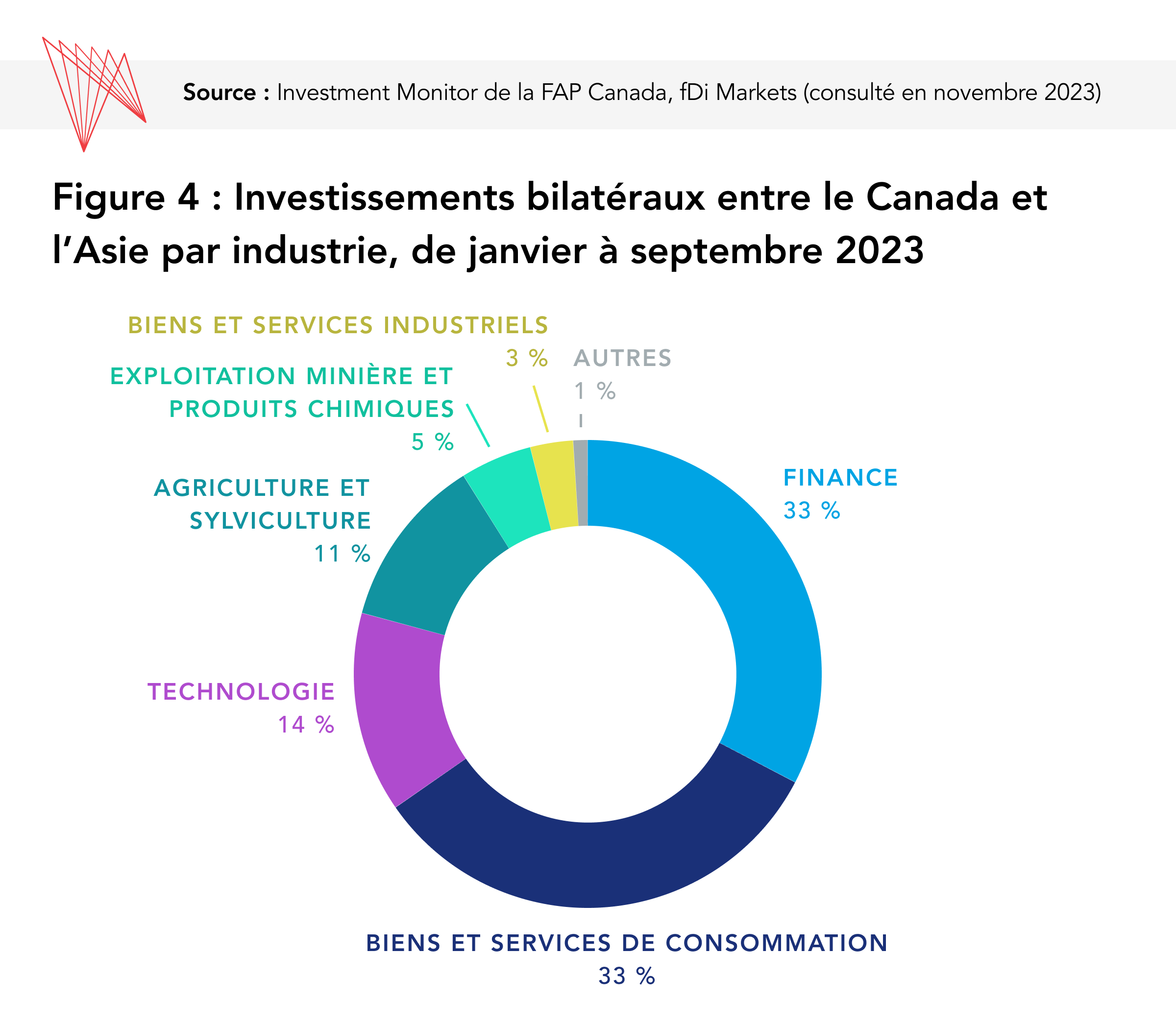

Les secteurs de l’agriculture, des ressources naturelles et de la technologie ont bénéficié d’un plus grand engagement entre le Canada et l’Asie en matière de commerce et d’investissement depuis le lancement de la SIP. De janvier 2022 à septembre 2023, le Canada a attiré des investissements substantiels dans les secteurs de la finance (représentant 36 % du total des investissements de l’Asie-Pacifique au Canada), des biens et services de consommation (34 %), de l’agriculture et de la foresterie (13 %), de la technologie (10 %) et de l’exploitation minière et des produits chimiques (5 %). Au cours de cette période, le Canada a également réalisé d’importants investissements dans les secteurs de la technologie (35 % des investissements canadiens dans la région), des biens et services de consommation (27 %), de la finance (16 %), des biens et services industriels (11 %) et de l’agriculture et de la sylviculture (6 %) de la région Asie-Pacifique.

En ce qui concerne les investissements bilatéraux, quatre secteurs dominent en 2023 : la finance, les biens de consommation et les services, la technologie et l’agriculture (Figure 4). Deux d’entre elles – la technologie et l’agriculture – figuraient en bonne place dans la SIP. Si l’on compare ces données avec les volumes d’investissements bilatéraux de janvier 2022 à septembre 2022, on constate que les secteurs de la finance, des biens de consommation et des services, ainsi que de l’agriculture et de la sylviculture ont reçu davantage d’investissements de janvier 2023 à septembre 2023 par rapport à la même période en 2022, tandis que les autres secteurs ont reçu des investissements inférieurs à ceux de 2022. Il est encore trop tôt pour évaluer si la SIP a réussi à attirer davantage d’investissements dans un ensemble d’industries ciblées, mais on constate tout de même des investissements notables dans les secteurs de l’agriculture, de la technologie et des technologies propres.

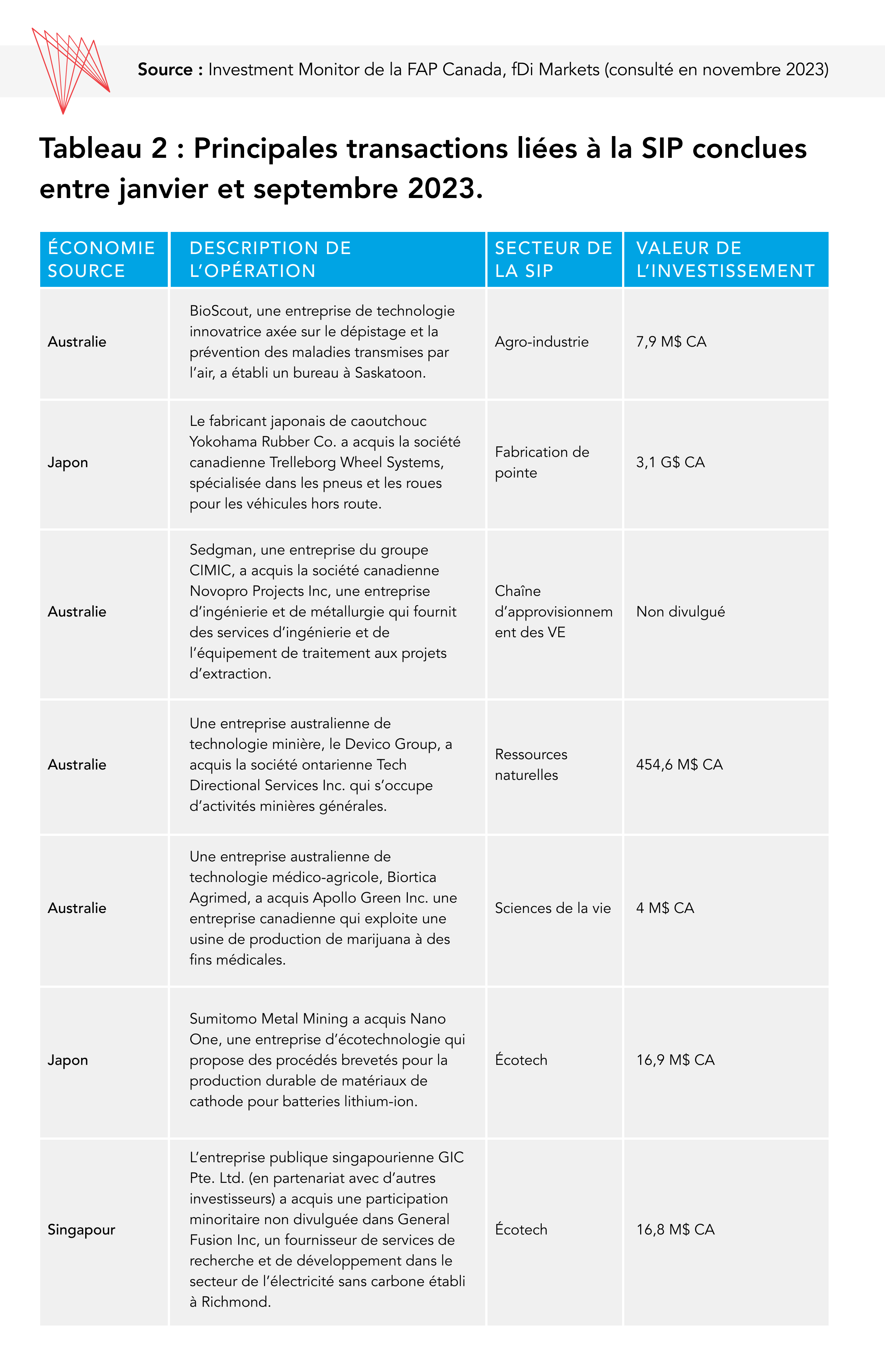

En particulier, plusieurs investissements importants de l’Asie-Pacifique correspondaient à des secteurs identifiés dans la SIP et par Investir au Canada (par exemple, l’agro-industrie, la fabrication de pointe, les chaînes d’approvisionnement en véhicules électriques, les ressources naturelles, les sciences de la vie, les technologies propres et la technologie). Même si le Canada a attiré des investissements dans les secteurs de l’agroalimentaire, des chaînes d’approvisionnement des véhicules électriques et des sciences de la vie (Tableau 2), la quantité d’investissements dans ces secteurs a été relativement faible jusqu’à présent par rapport à d’autres secteurs. Autrement dit, le potentiel d’investissement entre le Canada et l’Asie-Pacifique reste largement inexploité, mais cette situation pourrait changer en fonction du degré de réalisation des objectifs de la SIP.

L’annonce de la SIP du Canada a déclenché toute une série de ressources et de mesures de soutien pour les entreprises canadiennes qui souhaitent faire des affaires dans la région indo-pacifique et pour les entreprises de cette région qui souhaitent investir au Canada. Des initiatives de promotion et d’attraction des investissements décrites dans la SIP aux travaux en cours sur les accords de libre-échange et d’investissement avec les économies régionales, le gouvernement du Canada ouvre la voie aux entreprises canadiennes pour qu’elles diversifient leurs partenariats en matière d’investissement.

Les données de notre Investment Monitor montrent que depuis le lancement de la stratégie, les investissements bilatéraux entre le Canada et l’Asie se sont maintenus à peu près aux mêmes valeurs qu’en 2022, avec une baisse des investissements au cours des derniers mois de 2023, ce qui pourrait refléter les pressions économiques baissières exercées par l’inflation continue et des taux d’intérêt toujours élevés. Parallèlement, dans la période qui a suivi immédiatement l’annonce de la stratégie, la diversification des partenaires d’investissement du Canada s’est accrue. Les économies de l’ANASE ont augmenté leurs investissements au Canada et supplanté l’Australie en tant qu’investisseur dominant, position que l’Australie occupait les deux années précédentes.

Nos données indiquent également que l’orientation sectorielle de la SIP ne se reflète pas encore dans les flux d’investissement. En 2023, les investissements bilatéraux entre le Canada et la région ont été dominés par l’industrie financière et l’industrie des biens et services de consommation, qui ont remplacé l’exploitation minière et les produits chimiques, ainsi que la technologie, qui ont dominé les flux d’investissement en 2022. Néanmoins, le Canada a reçu des investissements importants de l’Australie dans son secteur minier critique et des entreprises sud-coréennes dans la fabrication de batteries pour véhicules électriques. La présente dépêche présente une analyse préliminaire des flux d’investissement bilatéraux entre le Canada et l’Asie-Pacifique en 2023. Pour conclure, nous précisons toutefois qu’au moment de la rédaction de ce rapport, d’autres accords étaient en cours de négociation et de conclusion. Ces accords seront présentés dans notre rapport annuel Investment Monitor sur les données d’investissement pour 2023, qui sera publié l’année prochaine.