Au cours des cinq dernières années, un « changement tectonique » s’est opéré dans le paysage manufacturier mondial, alors que des sociétés multinationales comme Apple et d’autres cherchent à « réduire les risques » liés à la Chine – « l’usine » du monde – en raison de perturbations causées par la COVID-19 ainsi que de tensions croissantes entre les États-Unis et la Chine. Afin de réduire leur dépendance à l’égard de la Chine en matière de fabrication de produits et de composants électroniques de haute technologie, beaucoup d’entreprises ont adopté une stratégie « Chine plus un », qui ne consiste pas à abandonner la Chine, mais plutôt à prendre des mesures actives pour réduire leur exposition au risque en réduisant leur présence au pays. À titre d’exemple, plus de 90 % des fabricants nord-américains interrogés par le Boston Consulting Group en 2023 ont déplacé une partie ou l’entièreté de leur production à l’extérieur de la Chine. Dans la foulée de cette initiative, le Mexique, la Thaïlande et le Vietnam sont devenus de nouvelles destinations de production.

Pour diverses raisons, l’Inde devient également un choix attrayant pour de nombreuses entreprises. Parmi ces raisons, notons l’important marché intérieur du pays ainsi que l’abondance de main-d’œuvre, les politiques et les réformes gouvernementales visant à attirer des investissements étrangers directs, la taille considérable de l’économie du pays, qui permet l’octroi d’incitatifs fiscaux et de subventions, les activités de recherche et de développement qui y ont lieu ainsi que la construction d’infrastructures. La taille de l’économie a également pour effet d’attirer les investissements étrangers des sociétés multinationales qui cherchent à profiter du vaste marché intérieur indien. En 2022, par exemple, Apple a décidé d’étendre son assise manufacturière en Inde pour réduire le retard de production de son iPhone 14. Foxconn, le principal fabricant du iPhone de Apple, a depuis mis sur pied des unités d’assemblage dans l’État du Karnataka.

Or, malgré la capacité de l’Inde à devenir une destination manufacturière, plusieurs défis persistent en raison du manque de données sur la « facilité de faire des affaires » au pays, d’enjeux liés à l’infrastructure et à la chaîne d’approvisionnement ainsi que de l’entrée tardive du pays dans le paysage manufacturier technologique.

Les atouts de l’Inde en tant que pôle de fabrication technologique

Croissance économique rapide et vaste marché intérieur : Grâce à sa population de 1,4 milliard d’habitants et à son statut de grande économie connaissant la croissance la plus rapide au monde, l’Inde est en voie de devenir la troisième économie en importance au monde d’ici 2030. Comme on s’attend à ce que la demande du marché pour les produits électroniques continue de croître, l’Inde devrait devenir une destination attrayante pour les entreprises à la recherche d’un marché prêt à accueillir leurs produits manufacturés. Un rapport publié par Morgan Stanley prédit que le marché intérieur indien des produits électroniques sera animé par une demande soutenue des consommateurs et atteindra 92 milliards de dollars américains d’ici 2032.

Main-d’œuvre compétente : C’est en Inde que l’on retrouve le plus grand bassin au monde de personnes diplômées anglophones en sciences, en technologie, en ingénierie et en mathématiques (STIM). On y retrouve également un rapport de dépendance (c.-à-d. le ratio entre les jeunes [de 0 à 19 ans] et les aînés [plus de 65 ans]) aussi bas que 31,2 %, ce qui donne lieu à une offre de main-d’œuvre stable et importante. Ernst and Young prédit que la population d’âge actif de l’Inde atteindra un sommet de 68,9 % d’ici 2030.

Or, malgré l’abondance de jeunes travailleurs, l’Inde souffre toujours d’une pénurie de travailleurs qualifiés et semi-qualifiés; par ailleurs, ses possibilités de formation professionnelle demeurent insuffisantes. Ces dernières années, le gouvernement du premier ministre indien Narendra Modi a cherché à combler cette lacune en lançant une série de programmes de développement des compétences et de centres de formation professionnelle dans le cadre de sa mission Skill India Mission. Alors que le gouvernement a affirmé en 2024 que la Mission avait permis de former 14 millions de jeunes et de perfectionner ou de recycler 5,4 millions de personnes, un flou subsiste en ce qui concerne ces mesures : ont-elles entraîné une augmentation de la production manufacturière technologique?

Réforme économique et politiques gouvernementales : Le gouvernement de Modi a instauré diverses réformes pour transformer le paysage économique de l’Inde. Son initiative phare « Make in India » et son appel en faveur d’un Atmanirbhar Bharat (c.-à-d. « une Inde autonome ») visent à renforcer les capacités de production du pays. Cette approche se traduit par une diversification et un lâcher-prise sur une dépendance inégale à l’égard du secteur des services, qui a été dominé jusqu’à présent par les entreprises de technologie de l’information. C’est sans compter les efforts visant à entreprendre une révolution numérique, qui ont donné lieu à un virage important. En effet, le pays est passé d’une économie axée sur les billets en papier à une économie numérique, ce qui contribue également à l’expansion des marchés et à la connectivité des chaînes d’approvisionnement.

Dans le contexte de ces vastes réformes économiques, certaines politiques sectorielles ont également été introduites. Par exemple, les mesures suivantes ont soutenu l’accent stratégique qu’a mis le gouvernement sur la fabrication de semi-conducteurs et de téléphones intelligents :

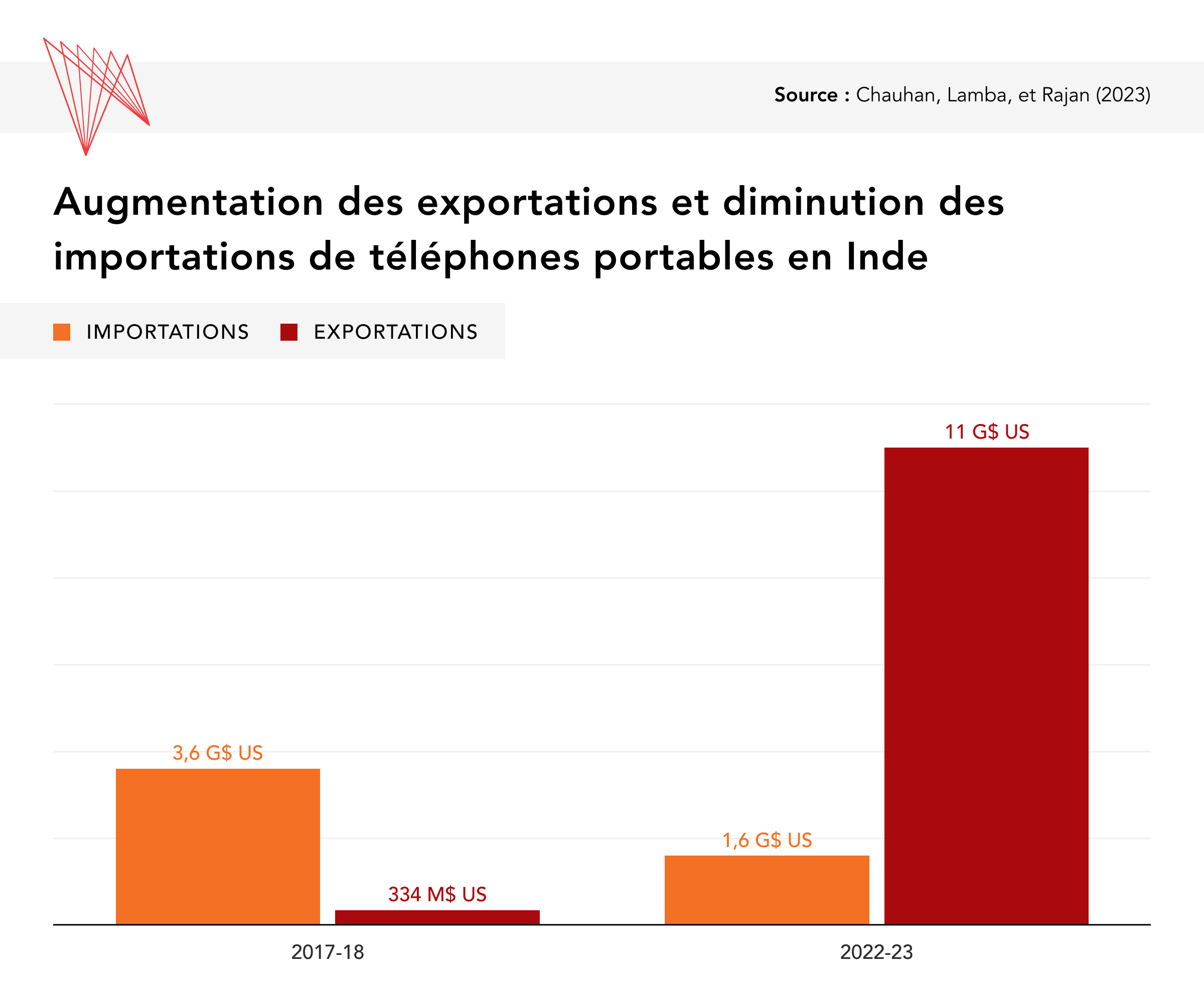

- En 2016, le gouvernement indien a augmenté les tarifs des droits de douane sur les importations de pièces de téléphones cellulaires. En 2018, un droit de douane de 20 % avait été imposé sur l’importation d’unités entières de téléphonie mobile afin de stimuler la production intérieure.

- À partir de 2020, le Programme incitatif gouvernemental lié à la production (PLI) a accordé aux fabricants de téléphones intelligents indiens et étrangers une remise en argent de 6 % sur le prix facturé d’un téléphone, soit le prix que les détaillants paient au fabricant, pour les objectifs de production supplémentaires que ce dernier atteint. Après cinq années, le montant de la remise en argent est réduit à 4 %. Cet incitatif destiné aux fabricants vise à renforcer la production intérieure et à soutenir l’apport de capitaux privés (nationaux et étrangers) au sein du secteur. Les gouvernements d’État offrent également des incitatifs fiscaux ainsi que des subventions énergétiques et foncières pour implanter des unités de production dans leur État.

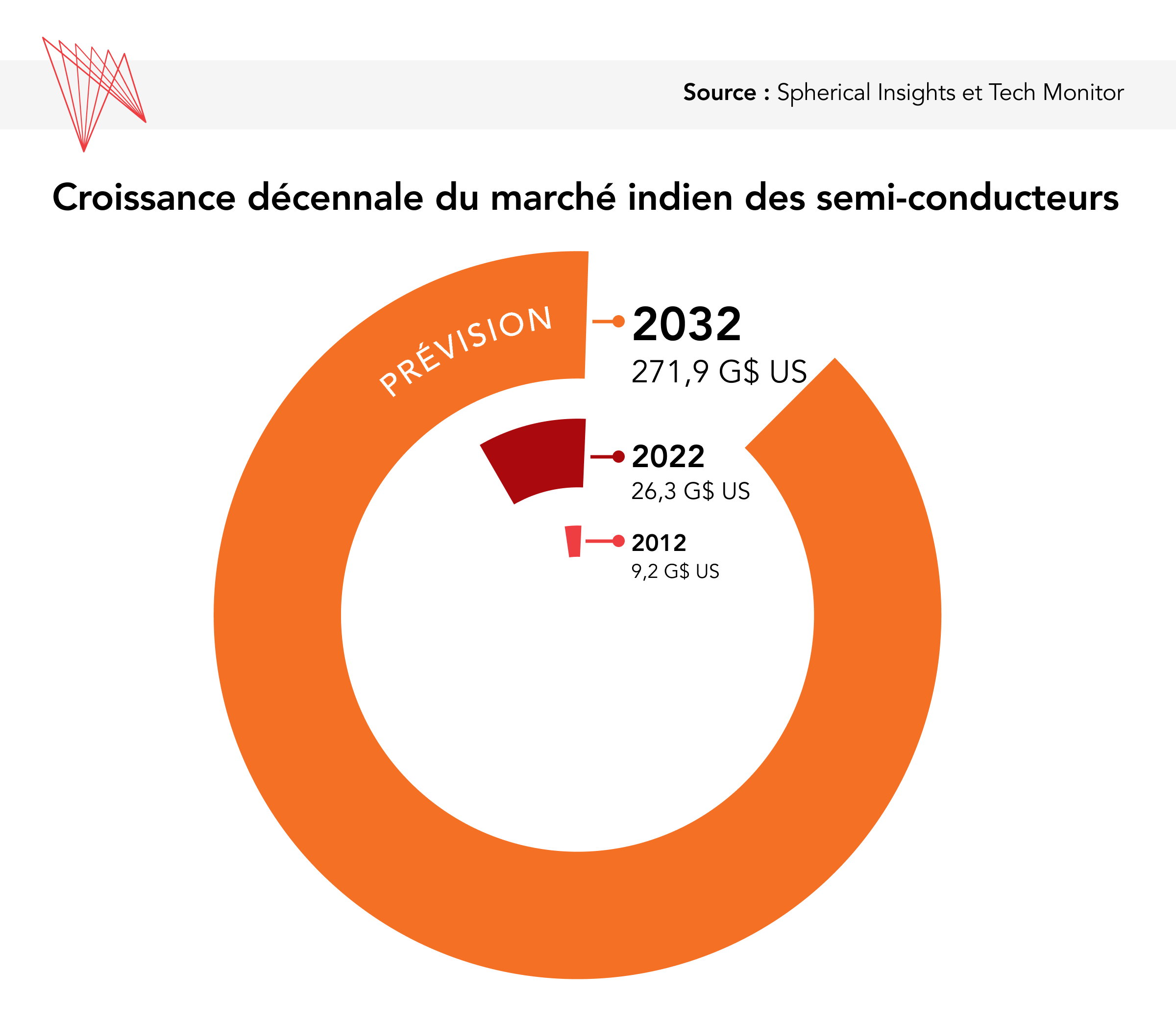

- La mission India Semiconductor Mission, lancée en 2021, est un programme incitatif évalué à environ 10 milliards de dollars américains qui visent à attirer les investissements privés. Dans le cadre de ce programme, le gouvernement fournira 50 % des frais d’investissement d’une usine en guise de subvention. Les gouvernements d’État comme ceux du Tamil Nadu, d’Odisha, d’Uttar Pradesh et du Gujarat ont également lancé leurs propres initiatives en matière de semi-conducteurs pour attirer les investissements étrangers.

Augmentation des entrées d’IED : Le gouvernement indien peut se vanter de l’efficacité de ses politiques proactives visant à éliminer les obstacles aux investissements étrangers, puisque l’Inde a reçu un montant record de 83,57 milliards $ US en IED en 2021-2022, ce qui constitue une augmentation substantielle par rapport aux 60,22 milliards $ US reçus en 2016-2017.

Le cas de la fabrication d’articles électroniques est particulièrement remarquable. Le secteur a attiré 27,38 milliards $ US en 2021-2022. Samsung, Pegatron, Rising Star et Wistron ont tous annoncé des investissements importants. Cette dynamique s’est poursuivie en 2023, comme en témoigne l’engagement historique de Foxconn, qui a choisi d’investir 100 milliards $ US en Inde.

Secteur ciblé : téléphones cellulaires

- Les médias insinuent que l’Inde a bloqué, soi-disant avec l’aide des États-Unis, les importations de téléphones intelligents fabriqués en Chine par des entreprises, par exemple Xiaomi, dans le but de stimuler sa production nationale. En 2023, 99,2 % de tous les téléphones cellulaires vendus en Inde étaient fabriqués localement.

- L’Inde devrait contribuer à hauteur de 20 % à la production mondiale de téléphones intelligents d’ici 2032.

- Le récent accord entre le conglomérat indien Tata Group et l’entreprise taïwanaise Wistron Corp devrait aboutir à l’installation d’une première unité de fabrication au pays pour la production des téléphones intelligents d’Apple.

- Apple prévoit de produire un quart de ses iPhone en Inde d’ici 2030.

Secteur ciblé : semi-conducteurs

- La première usine de fabrication de semi-conducteurs en Inde sera construite à Dholera, dans le Gujarat, par le Tata Group, en partenariat avec Powerchip (PSMC), située à Taïwan. Avec un objectif de production annuelle de trois milliards de puces, l’usine approvisionnera les secteurs de l’informatique haute performance, des véhicules électriques et de l’électronique grand public.

- Le Tata Group implantera également une usine d’assemblage de puces dans l’Assam, destinée principalement au marché automobile. Une troisième usine de conditionnement de puces à Sanand, dans le Gujarat, sera mise en place par CG Power en partenariat avec l’entreprise japonaise Renesas Electronics.

- Les entreprises américaines de semi-conducteurs Micron, AMD et Applied Materials ont annoncé des investissements importants en Inde. Parmi les autres acteurs étrangers souhaitant investir dans le secteur indien des semi-conducteurs, notons IGSS Ventures, située à Singapour, et Tower Semiconductor Ltd., qui se trouve en Israël.

Les défis de l’Inde dans son processus pour devenir la deuxième partenaire mondiale

Malgré les réformes économiques nationales décrites ci-dessus ainsi qu’un environnement géopolitique au sein duquel l’Inde – la plus grande démocratie du monde – a tendance à être considérée par l’Occident comme un partenaire naturel, plusieurs facteurs continuent d’entraver la compétitivité mondiale du pays. Les entreprises étrangères se plaignent habituellement des obstacles bureaucratiques, de la difficulté d’y faire des affaires et de l’instabilité financière du pays. Par exemple, malgré l’annonce d’un partenariat de 19,5 milliards $ US en 2022 visant à créer une unité de semi-conducteurs dans le Gujarat, Foxconn s’est séparée de son homologue indien Vedanta un an plus tard, apparemment en raison des difficultés financières de ce dernier. Elle s’associera désormais à une autre société indienne, HCL, afin de bâtir une installation de mise à l’essai de puces en Inde.

Vive concurrence : L’Inde est entrée tardivement dans l’arène mondiale des produits de haute technologie, comme les puces, secteurs qui sont dominés par certaines économies, comme Taïwan et la Corée du Sud, depuis des années. D’autres pays, notamment la Malaisie, ont également pris une longueur d’avance dans la course à la fabrication de puces. Alors que l’Inde offre un vaste marché, une main-d’œuvre bon marché et une économie importante capable d’offrir des subventions et d’innover sur le plan technologique, l’avant-gardisme et les progrès technologiques de certains de ses rivaux asiatiques minent la compétitivité du pays. Parmi les 17 économies asiatiques étudiées, l’Inde s’est classée au 10e rang du classement de Business Environment pour la période de prévision 2023-2027. Des reportages dans les médias ont révélé en 2024 que Singapour proposait d’offrir des subventions pour les terrains, l’eau, la main-d’œuvre et l’énergie ainsi que des subventions et des incitatifs fiscaux à Vanguard International Semiconductor, une entreprise taïwanaise, afin d’attirer une installation de production. De nombreux gouvernements rivalisent ainsi pour acquérir un statut « post-Chine » dans le secteur manufacturier technologique.

Défis en matière de ressources, de chaîne d’approvisionnement et d’infrastructure : L’Inde doit importer environ 85 % de ses matières premières, y compris des minéraux essentiels, pour fabriquer des articles tels que des téléphones intelligents et des puces. Elle n’est pas signataire d’accords commerciaux tels que l’Accord de partenariat transpacifique global et progressiste ou le Partenariat économique intégral régional, qui pourraient tous deux permettre un approvisionnement plus fiable en matières premières et réduire les coûts des importations. Malgré l’adhésion de l’Inde au pilier des chaînes d’approvisionnement du Cadre économique indo-pacifique pour la prospérité (IPEF), dirigé par les États-Unis, certaines de ces préoccupations pourraient persister. L’IPEF a également rencontré des obstacles dès le début alors que les négociations portant sur son pilier économique se sont heurtées à l’opposition des États-Unis, mettant en péril le cadre général.

L’Inde a également du pain sur la planche si elle souhaite garantir l’approvisionnement en ressources essentielles aux fabricants de semi-conducteurs, notamment de l’eau potable. D’autres enjeux, par exemple les fréquentes coupures de courant dans les usines, les problèmes de chaîne d’approvisionnement nationale et les problèmes de connectivité dus à la mauvaise infrastructure routière dans certaines régions, s’ajoutent aux défis logistiques.

Assemblage de composants et dépendance continue à l’égard de la Chine : L’industrie indienne des téléphones intelligents est dominée par l’assemblage de composants ou l’assemblage de pièces telles que des écrans d’affichage, des appareils photo, des batteries et ainsi de suite, le tout dans le but de construire un téléphone complet. Les experts nous préviennent que l’accent particulier mis sur l’assemblage de pièces – un processus qui repose sur l’importation de composants – va à l’encontre de l’objectif de création d’un pôle manufacturier. De plus, les minéraux rares et les composants électroniques tels que les circuits intégrés et les panneaux d’affichage requis lors du processus d’assemblage continuent souvent d’être importés de Chine, ce qui réduit la capacité des entreprises étrangères à s’affranchir de ce pays.

Lacunes des cadres de réglementation : Les préoccupations concernant l’agitation ouvrière ainsi que l’environnement peuvent également créer des obstacles. Par exemple, en 2023, le gouvernement du Tamil Nadu, l’un des États indiens les plus favorables aux entreprises, a essuyé des réactions négatives de la part d’organisations syndicales pour avoir présenté un projet de loi visant à prolonger les heures de travail de huit à 12 heures afin d’augmenter la capacité de production des entreprises comme Foxconn. Les préoccupations environnementales telles que l’utilisation durable des ressources, la gestion des déchets et le contrôle de la pollution concernent non seulement la population locale, mais contribuent également aux difficultés opérationnelles des multinationales qui installent des usines dans le pays.

Pourquoi l’évolution de l’industrie manufacturière indienne a-t-elle des répercussions sur le Canada ?

L’écosystème canadien des semi-conducteurs compte plus de 100 entreprises nationales et multinationales qui dirigent la recherche et le développement sur les puces. En 2022, Ottawa a annoncé un investissement de 240 millions de dollars canadiens dans son industrie locale des semi-conducteurs et a réitéré la nécessité de travailler avec des partenaires mondiaux pour assurer la sécurité de la chaîne d’approvisionnement. Le Conseil des semi-conducteurs du Canada demande au gouvernement fédéral de créer un consortium stratégique sur les semi-conducteurs afin de favoriser la collaboration entre les entreprises canadiennes de semi-conducteurs et d’améliorer les occasions de recherche et de développement, et ce, dans le but de renforcer la crédibilité du pays au sein du secteur mondial des semi-conducteurs. Les entreprises et les investisseurs canadiens qui cherchent à pénétrer les marchés indiens gagneraient donc à suivre de près l’essor rapide du secteur manufacturier indien.

En septembre 2023, le ministre indien du Charbon et des Mines, Pralhad Joshi, a eu des discussions avec le premier ministre du Yukon, Ranj Pillai, quant aux possibilités de renforcer la chaîne d’approvisionnement en minéraux essentiels dans un contexte de tensions diplomatiques croissantes entre le Canada et l’Inde. Même si les négociations relatives à un accord de libre-échange bilatéral ont été suspendues, le secteur canadien des minéraux essentiels pourrait explorer un marché d’exportation en Inde, où la demande provenant de l’industrie manufacturière est croissante. Des partenariats de collaboration entre le Canada et l’Inde pourraient aider les deux pays à tirer parti de leur potentiel, à complémenter leurs capacités respectives et à améliorer la résilience de la chaîne d’approvisionnement mondiale. Le Minerals Security Partnership, dans le cadre duquel les États-Unis collaborent avec 14 pays, comprend le Canada et l’Inde et vise à développer une solide chaîne d’approvisionnement en minéraux essentiels. Ce partenariat pourrait également ouvrir la porte à une collaboration entre les deux pays pour le partage des ressources essentielles au développement de produits technologiques.

Le contexte économique indien, en constante évolution, constitue une occasion intéressante pour les entreprises étrangères, y compris les entreprises canadiennes, qui souhaitent étendre leurs activités au-delà de la Chine. Avec des politiques gouvernementales favorables, un marché de consommation florissant et une main-d’œuvre importante, le pays présente un potentiel remarquable. Bien qu’il soit courtisé par les géants mondiaux de la technologie, il constitue néanmoins l’une des nombreuses bases de production optionnelles explorées. La concurrence des autres pôles de fabrication reste féroce. Il reste donc à voir si les objectifs impressionnants de l’Inde peuvent se traduire par une augmentation de la production, de manière à permettre aux entreprises d’atténuer les risques à l’extérieur de la Chine.